全球卓越的专业信息、软件解决方案和服务提供商威科集团近日发布了2024年半年报。

亮点

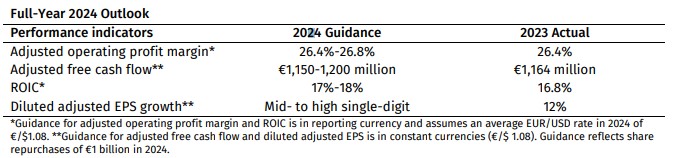

// 重申2024财年全年指引

// 营收28.91亿欧元,按固定汇率计算增长6%,有机增长6%

-

经常性收入(占总收入的82%)有机增长7%

-

专家解决方案收入(占总收入的59%)有机增长8%

-

云软件收入(占总收入的18%)有机增长16%

// 调整后营业利润7.65亿欧元,按固定汇率计算增长8%

-

调整后营业利润率上升40个基点至26.5%

// 调整后的稀释每股收益为2.36欧元,总体增长9%,按固定汇率计算增长11%

// 调整后的自由现金流为4.45亿欧元,按固定汇率计算下降10%

-

现金循环率较低的部分原因是大笔供应商付款的时间安排

// 净债务/EBITDA为1.6倍;投入资本回报率提高至17.5%

// 中期股息为每股0.83欧元,占上一年总股息的40%

// 预计按计划完成2024年10亿欧元的股票回购

// 威科财税与会计事业部将以3.25亿欧元收购欧洲软件解决方案

威科集团首席执行官兼执行董事会主席Nancy McKinstry评论道:

“我们在前6个月保持了6%的有机增长,并在增加产品投资的同时提高了调整后的营业利润率。我们几个最大的解决方案都引入了增强功能,利用生成式人工智能的力量为客户带来更高的价值和效率。我们还投资推出了解决方案支持客户遵守新的法规,如美国《企业透明度法》和欧盟《企业可持续发展报告指令》。我很高兴地报告,我们正在按计划实现2024年的业绩指引。”

集团各事业部进展

集团整体营收有机增长6%,由财税与会计,以及企业绩效与环境、社会和公司治理两个事业部驱动。由于金融与企业合规以及法律与法规两个事业部的利润率提高,调整后的整体营业利润率上升了40个基点。

经常性总收入,包括订阅收入和其他续订收入流,占总营收的82%(2023年上半年:82%),并保持7%的有机增长(2023年上半年:7%)。在经常性收入中,数字和服务订阅收入实现了8%的有机增长(2023年上半年:8%)。非经常性总收入实现了2%的有机增长(2023年上半年:下降1%)。在非经常性收入中,交易性收入实现了5%的有机增长(2023年上半年:下降4%),其中金融与企业合规事业部交易性服务增长3%,法律与法规事业部企业法律管理(ELM)交易性收入增长11%。由于有力的购买模式,纸本书收入有所增加。其他非经常性收入,主要包括本地授权和软件实施服务,实现了1%的有机增长(2023年上半年:1%)。

- 医学

营收7.71亿欧元,按固定汇率计算增长6%,有机增长6%(2023年上半年:6%)。调整后的营业利润按固定汇率计算增长3%,有机增长3%。调整后的营业利润率有所下降,是由于经营杠杆和产品结构变化的积极影响被终止脓毒症解决方案以及剥离继续医学教育业务相关的冲销所抵消。国际财务报告准则(IFRS)下营业利润总体增长7%,这反映了调整后的营业利润的增加以及所收购的可识别无形资产摊销的减少。

- 财税与会计

营收7.75亿欧元,按固定汇率计算增长6%,有机增长7%(2023年上半年:8%)。调整后的营业利润按固定汇率计算增长5%,基础增长7%。调整后的营业利润率保持稳定,因经营杠杆被更高的投资所抵消。国际财务报告准则(IFRS)下营业利润增长6%,主要反映了调整后的营业利润的变化。

- 金融与企业合规

营收5.40亿欧元,按固定汇率计算增长4%,有机增长4%,这一增长主要由经常性收入5%的增长率所驱动。非经常性交易收入实现了3%的有机增长(2023年上半年:下降7%),但月度趋势仍然呈现波动。调整后的营业利润按固定汇率计算增长8%,有机增长8%。调整后的营业利润率反映了经营杠杆和费用支出的良好时机。国际财务报告准则(IFRS)下营业利润增长10%,这主要得益于调整后的营业利润的增长以及较低的收购整合成本。

- 法律与法规

营收4.58亿欧元,按固定汇率计算增长8%,有机增长5%(2023年上半年:4%),得益于软件增长加速以及中国市场的双位数有机增长。

调整后的营业利润按固定汇率计算增长28%,有机增长20%。调整后的营业利润率提高了270个基点,这得益于经营杠杆、向数字解决方案的产品结构转变及运营效率提升计划等。国际财务报告准则(IFRS)下营业利润增长25%,这反映了调整后的营业利润的增长,部分被2023年上半年未记录的与资产剥离相关的收益所抵消。

- 企业绩效与环境、社会和公司治理

营收3.47亿欧元,收入按固定汇率计算增长7%,有机增长7%(2023年上半年:10%)。经常性收入(占部门收入的70%)实现了11%的有机增长(2023年上半年:13%),非经常性软件许可和服务收入则保持平稳(2023年上半年:增长4%)。

调整后的营业利润按固定汇率计算增长9%,有机增长9%。调整后的营业利润率保持稳定,这反映了在产品开发和销售营销方面投资的增加。国际财务报告准则(IFRS)下营业亏损增加至700万欧元,这是由于所收购的可识别无形资产摊销的增加所致。

2024年全年展望

如下表所示,我们对2024年集团层面的业绩指引不变。我们预计2024年将保持良好的有机增长,与去年保持一致,调整后的营业利润率将进一步提高。

威科集团旗下各事业部2024年展望

我们对各事业部2024年全年有机收入增长的指导概括如下。目前,我们预计集团调整后利润率的增长驱动力将来自金融与企业合规、法律与法规,以及企业绩效与环境、社会和公司治理事业部。

// 医学:我们仍然预计2024年全年有机增长将与上年保持一致(2023财年:6%)。由于精简产品组合而进行的一次性冲销,目前预计该事业部的利润率将保持稳定。

// 财税与会计:我们仍然预计2024全年的有机增长将略低于上一财年(2023财年:8%),由于非经常性收入增长放缓以及欧洲没有一次性利得事件。因产品投资的增加,预计该事业部利润率将略有下降。

// 金融与企业合规:随着交易性收入趋势保持稳定,我们预计2024全年有机增长将高于上年(2023财年:2%)。

// 法律与法规:我们仍然预计2024全年有机增长将与上年持平(2023财年:4%)。

// 企业绩效与环境、社会和公司治理:我们预计随着财务、风险和报告收入的稳定,2024年全年的有机增长将与上年持平或略高于上年(2023财年:9%)。